第一生命の資産運用(一般勘定)

資産運用の基本方針『ALMの徹底による中長期的な収益の拡大』

長期・安定的な収益の獲得を目指した資産運用方針の策定

生命保険資金に求められる長期・安定的な収益を獲得するため、中長期の資産運用方針を策定します。

また、中長期の資産運用方針の方向性を踏まえつつ、保険市場および運用環境の変化により柔軟に対応するため、当該年度の指針となる短期の資産運用方針を策定し、収益の一層の拡大を図ります。

生命保険の商品特性に応じた資産ポートフォリオの構築

保険商品は個別性が強いことから、商品特性に応じて区分勘定を設定し、きめ細かな負債情報の把握に努めています。その分析成果を、資産運用方針の策定や修正、実際の運用行動にタイムリーに反映することで、より商品特性にふさわしい資産ポートフォリオの構築(資産と負債の統合管理:ALM)を目指します。

安全性の確保に向けた厳格な運用リスク管理とその分析

生命保険資金の運用には安全性も求められるため、資産運用方針は厳格な運用リスク管理の基準に沿って策定されます。

また、実際の運用行動および保有資産状況についても、日次での運用成果の計測・評価とリスク・モニタリングが実施されています。

公共性に配慮した資産運用

生命保険事業は、国民生活の安定・向上、経済の発展および持続可能な社会の実現に密接な関わりを持つ公共性の高い事業であることから、当社は収益性・安全性・流動性に加えて公共性にも配慮した資産運用を実施しています。その一環として、責任投資(サステナブル投融資、スチュワードシップ活動)を積極的に推進しています。

国内株式の投資スタンス

生命保険事業を営む当社における投資株式の保有は、原則として、責任準備金に対応する長期にわたる資産運用の一環として純投資を目的とするものです。

国内株式運用を行うにあたっては、保険契約者に対する受託者責任の観点から一般勘定全体のALM運用を前提に、長期的な視点で安定運用することを目的に、一般勘定資産の一部につき国内株式市場を代表するTOPIX等の主要指数を参考にしながら、当該参照指標に対しての超過収益の獲得を目指し、純投資目的で株式の保有・売買を行っております。

当社ではALM運用方針および資本コストの低減を目的として、2024-2026年度中期経営計画において一般勘定運用ポートフォリオにおける国内株式保有比率10%のうち30%に該当する1.2兆円相当の売却、また、2027-2030年度にも売却を継続し2030年度末における国内株式残高を最大1.5兆円とする計画を策定し公表しております。

金融庁は、2025年1月31日に改正された金融庁の「企業内容等開示ガイドライン」において、純投資目的の株式について次のように考え方を明示しています。

企業内容等開示ガイドライン

「純投資目的」とは、専ら株式の価値の変動又は株式に係る配当によって利益を受けることを目的とすることをいう。例えば、当該株式の発行者等が提出会社の株式を保有する関係にあること、当該株式の売却に関して発行者の応諾を要すること等により、発行者との関係において提出会社による売却を妨げる事情が存在する株式は、純投資目的で保有しているものとはいえないことに留意する。

当社は上記の国内株式売却計画を実行するにあたり、金融庁が示す純投資目的の考え方に即しながら投資執行所管による経済合理性に基づく独立した判断を行い、上場企業グループの一員として企業価値向上を図ることで、ステークホルダーの負託に応えてまいります。

アセットオーナ・プリンシプルに関する取組み

当社は、「アセットオーナー・プリンシプル(アセットオーナーの運用・ガバナンス・リスク管理に係る共通の原則)」の趣旨に深く賛同し、アセットオーナーとして受益者等の最善の利益を勘案して、その資産を運用する責任を果たしていくために、これを受け入れることを表明します。当プリンシプルの原則1~5について、以下のような方針で取り組みます。

|

原則1 アセットオーナーは、受益者等の最善の利益を勘案し、何のために運用を行うのかという運用目的を定め、適切な手続に基づく意思決定の下、経済・金融環境等を踏まえつつ、運用目的に合った運用目標及び運用方針を定めるべきである。また、これらは状況変化に応じて適切に見直すべきである。 |

|---|

|

|

原則2 受益者等の最善の利益を追求する上では、アセットオーナーにおいて専門的知見に基づいて行動することが求められる。そこで、アセットオーナーは、原則1の運用目標・運用方針に照らして必要な人材確保などの体制整備を行い、その体制を適切に機能させるとともに、知見の補充・充実のために必要な場合には、外部知見の活用や外部委託を検討すべきである。 |

|---|

|

|

原則3 アセットオーナーは、運用目標の実現のため、運用方針に基づき、自己又は第三者ではなく受益者等の利益の観点から運用方法の選択を適切に行うほか、投資先の分散をはじめとするリスク管理を適切に行うべきである。特に、運用を金融機関等に委託する場合は、利益相反を適切に管理しつつ最適な運用委託先を選定するとともに、定期的な見直しを行うべきである。 |

|---|

|

|

原則4 アセットオーナーは、ステークホルダーへの説明責任を果たすため、運用状況についての情報提供(「見える化」)を行い、ステークホルダーとの対話に役立てるべきである。 |

|---|

|

|

原則5 アセットオーナーは、受益者等のために運用目標の実現を図るに当たり、自ら又は運用委託先の行動を通じてスチュワードシップ活動を実施するなど、投資先企業の持続的成長に資するよう必要な工夫をすべきである。 |

|---|

|

- ※当プリンシプルの補充原則については、以下の添付資料に記載の方針で取り組みます。

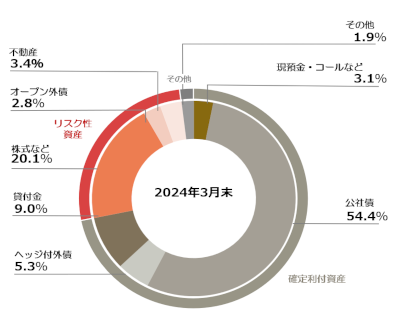

2025年度資産運用方針

2025年度の運用方針については、リスクテイク方針や中長期の資産運用方針に基づき、公社債などの確定利付資産を中心とするポートフォリオ運用を継続します。

また、金融市場の変動に対する財務健全性の確保や資本効率向上のための市場関連リスクの削減取組みも継続していくほか、収益性の確保とポートフォリオのリスク分散を強化するため、選別的なクレジット投資やインフラ分野への投融資、オルタナティブ資産・実物資産への投資なども引き続き積極的に取り組んでいく方針です。

運用体制

生命保険の商品特性に応じた運用ポートフォリオを構築するために、「運用企画所管」は「事業所管」と共同で資産運用方針を策定します。「運用企画所管」は策定した資産運用方針に基づいて資産配分を行い、「運用フロント所管」は、アナリスト業務や資産管理、エンゲージメント等を行う運用サポート所管と協働し、個別資産における銘柄選択や投融資を実行することで、各資産市場において相対的に優位な収益の確保を図ります。

また、「リスク管理所管」や「審査所管」「資産管理所管」では、資産運用に関わるリスク管理やパフォーマンス計測等も行っています。

なお、運用基盤を強化するために、国内外の金融機関・運用会社等へのトレーニー派遣、ジョブローテーション等による人財育成を行っています。加えて、「運用企画所管」「運用フロント所管」「リスク管理所管」に「運用サポート」の専門性や経験を踏まえた人員を配置することで、安定的な運用を可能とする体制を構築しています。

- ※当社は債券投資・オルタナティブ投資・ストラクチャードファイナンス等の投融資領域における運用執行機能、またそれらの投融資に係る審査機能の一部を第一生命ホールディングス株式会社へ集約し、当該業務を委託しています。

運用プロセス

当社の運用プロセスはPDCAサイクルを基本にしています。

まず、「運用企画所管」「事業所管」において負債特性に応じた資産運用方針を策定し、この方針に基づいて資産配分や投融資を行います。

次に、「リスク管理所管」と「資産管理所管」が運用成果と運用リスクの計測・分析を行い、その内容を「運用企画所管」「事業所管」にフィードバックします。このフィードバックを踏まえて「運用企画所管」「事業所管」は、翌年度の資産運用方針の改善策を検討します。

運用プロセスにおいて、運用部門内に留まらず、「運用企画所管」「事業所管」「リスク管理所管」が密に連携を取り合うことでPDCAサイクルを回し、常に負債情報を反映しながらALM運用を徹底する仕組みとなっています。

資産運用リスク管理

資産運用リスクの定義

資産運用リスクとは、市場リスク(金利・株式・為替等の市場環境の変化により資産価格が変動し損失を被るリスク)、信用リスク(信用供与先の財務状況の悪化等により、資産の価値が減少ないし消失し、損失を被るリスク)、不動産投資リスク(賃貸料等の変動により収益が減少する、または不動産価格の下落により損失を被るリスク)をいいます。

資産運用リスク管理の目的

当社の資産運用リスク管理は、お客さまへの将来の保険金支払いを約束するため、中長期的観点でリスクとリターンのバランスに留意しつつ、資産の健全性を維持することを目的としています。

資産運用リスク管理体制

リスク管理統括部を資産運用リスク管理所管とし、市場リスク、信用リスク、不動産投資リスクを合わせた保有資産全体のリスクについて一元管理し、業務執行所管と連携してリスク管理を行う体制としています。

また、定期的に開催されるERM委員会等において、経営層が各リスクに対する情報を共有化し、意思決定に資する体制としています。こうしたリスク管理機能の有効性・適切性は内部監査部が検証しています。取締役会・経営会議は、リスク管理状況の報告を受け、それに基づいて意思決定を行います。さらに監査役は、経営層をはじめとし、会社のリスク管理全般を対象に監査を実施しています。

◆資産運用リスク管理体制