(ご参考)第一生命株式の割当ておよび金銭のお受け取りにともなう税務上のお取扱い(法人のお客さま)

法人のお客さま(1株以上の割当て・株式での受領)

●整数部分の株式のお受け取り

- 下記の(A)の金額が、当社が組織変更した日(平成22年4月1日)の属する事業年度における法人税法上の「益金の額」に算入されます。なお、上記の算入額は、株式の取得価額(帳簿価額)となります。

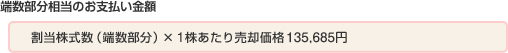

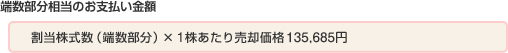

●端数部分相当の金銭のお受け取り

- 下記の「お支払い金額」が、当社が組織変更した日(平成22年4月1日)の属する事業年度における法人税法上の「益金の額」に算入されます。

- (注)「売出価格」は、引受証券会社が当社株式を投資家に対して売り出した際の価格であり、「売却価格」は、「売出価格」から引受証券会社の手取金額を差し引いた額になります。

- 端数部分相当の金銭のお受け取りは、消費税法上、有価証券等の譲渡として非課税となります。また、株式の割当ては消費税法上の資産の譲渡等にあたりませんので、消費税の課税関係は生じません。

仕訳例(1.25株の割当てがあった場合の例)

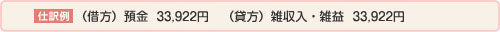

<整数部分の株式のお受け取り>

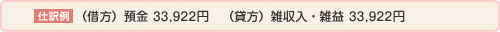

<端数部分相当の金銭のお受け取り>

- ※ 当社より送付する通知に、お客さま毎の上記の各金額が記載されております。

- ※ 上記の税務上のお取扱いは、平成22年4月1日現在の法令等に基づくものです。

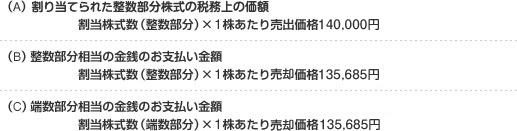

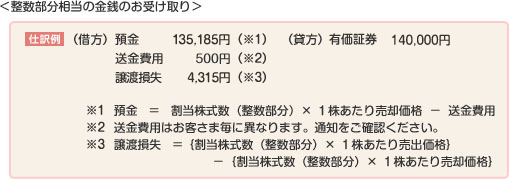

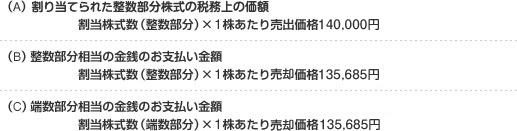

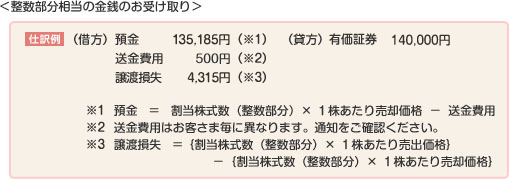

法人のお客さま(1株以上の割当て・金銭での受領)

- 法人税法上、当社が組織変更した日(平成22年4月1日)の属する事業年度において、下記の「(A)の金額」と「(C)の金額」が益金の額に算入され、「(A)の金額と(B)の金額の差額」と「送金費用」が損金の額に算入されます。

- (注)「売出価格」は、引受証券会社が当社株式を投資家に対して売り出した際の価格であり、「売却価格」は、「売出価格」から引受証券会社の手取金額を差し引いた額になります。

- 割当株式数(整数部分および端数部分)相当の金銭のお受け取りは、消費税法上、有価証券等の譲渡として非課税となります。また、株式の割当ては消費税法上の資産の譲渡等にあたりませんので、消費税の課税関係は生じません。

仕訳例(1.25株の割当てがあった場合の例)

- ※ 当社より送付する通知に、お客さま毎の上記の各金額が記載されております。

- ※ 上記の税務上のお取扱いは、平成22年4月1日現在の法令等に基づくものです。

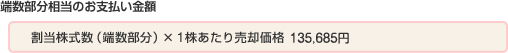

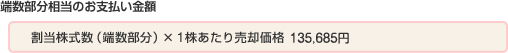

法人のお客さま(1株未満の割当て)

- 下記の「お支払い金額」が、当社が組織変更した日(平成22年4月1日)の属する事業年度における法人税法上の「益金の額」に算入されます。

- 端数部分相当の金銭のお受け取りは、消費税法上、有価証券等の譲渡として非課税となります。また、株式の割当ては消費税法上の資産の譲渡等にあたりませんので、消費税の課税関係は生じません。

仕訳例(0.25株の割当てがあった場合の例)

- ※ 当社より送付する通知に、お客さま毎の上記の各金額が記載されております。

- ※ 上記の税務上のお取扱いは、平成22年4月1日現在の法令等に基づくものです。

![]()

![]()

![]()